Chiffre d’affaires annuel : 529 M€ (stable à changes constants)

CA produits Essentiels : 313 M€ (+4,5 % à changes constants)

Résultat net part du Groupe : 56 M€ (10,5 % du CA)

EBITDA : 113 M€ (21,3 % du CA)

Génération de cash-flow : 89 M€

Matthieu Frechin, Président-directeur général du laboratoire Vetoquinol, a déclaré : « En 2023, les Essentiels et les USA, nos deux moteurs, ont enregistré une dixième année consécutive de croissance grâce à un bon 2nd semestre. Cette bonne dynamique nous a permis de délivrer de nouveau une rentabilité opérationnelle solide en 2023 et d’améliorer notre génération de cash. Nous poursuivrons donc avec détermination cette stratégie en intensifiant le développement de notre portefeuille d’Essentiels et leurs extensions territoriales, notamment aux Etats-Unis. »

Le Conseil d’administration de Vetoquinol SA, réuni le 19 mars 2024, a examiné l’activité et arrêté les comptes de l’exercice 2023. Les procédures d’audit sont en cours de finalisation par les Commissaires aux comptes.

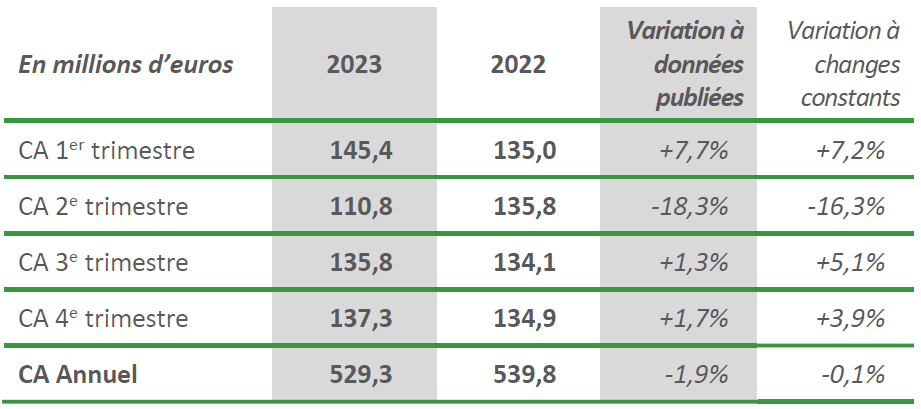

Le chiffre d’affaires de Vetoquinol pour l’exercice 2023 ressort à 529 M€, stable à changes constants et en baisse de -1,9 % en données publiées. Les impacts de change sont négatifs de -10 M€, en lien avec les territoires Amériques et Asie Pacifique/Reste du monde. La rationalisation du portefeuille produits non essentiels s’est traduite par un impact négatif de l’ordre de -11M€ sur le chiffre d’affaires de cet exercice. Le bon niveau d’activité du 2nd semestre 2023, en croissance à changes constants de +4,5 %, a effacé un premier semestre perturbé par des phénomènes conjoncturels et notamment l’incidence du changement d’ERP au deuxième trimestre.

La progression de l’activité s’explique par la performance des deux moteurs Essentiels et USA qui, au cours des 10 dernières années, ont enregistré une croissance moyenne supérieure à 10% par an et représentent aujourd’hui plus de 70% du chiffre d’affaires de Vetoquinol.

Au 31 décembre 2023, l’activité des produits Essentiels s’élève à 313 M€, en progression de +4,5 % à changes constants et +2,9 % à données publiées. Les ventes des produits Essentiels représentent à fin décembre 2023 plus de 59 % des ventes du laboratoire contre 56 % pour la même période en 2022.

Le second semestre a été particulièrement dynamique avec une croissance organique de +10 % des produits Essentiels qui ont notamment bénéficié des bonnes performances des lancements de Felpreva®, antiparasitaire pour chats en Europe, et de Simplera®, médicament indiqué dans le traitement de l’otite chez le chien aux États-Unis.

La bonne performance des Essentiels aux États-Unis en 2023 permet d’y réaliser un chiffre d’affaires total supérieur à 120M€ (données publiées 2023), en progression de plus de 10% à changes constants par rapport à l’exercice précédent et consolide sa position de 1er marché du groupe. Développée dans le cadre de la stratégie du Groupe depuis 2014, l’activité aux Etats-Unis a plus que doublée en 10 ans.

Sur les 12 mois de l’exercice 2023 et à changes constants, le territoire de l’Europe est stable à -0,3 % (vs. -5,5 % au S1 2023), le territoire des Amériques progresse de +5,1 % (vs. +2,3 % au S1 2023) et celui de l’Asie Pacifique/Reste du monde est en repli de -10,0 % (vs. -16,3 % au S1 2023) du fait principalement de l’activité distributeurs.

Les ventes des produits destinés aux animaux de compagnie (372 M€) augmentent de +3,6 % à changes constants (vs. -0,4 % au S1 2023) et représentent 70,2 % des ventes totales du laboratoire ; ces ventes s’affichent à +7,5 % au 2e semestre. Les ventes à destination des animaux d’élevage s’établissent quant à elles à 157 M€, en recul de -7,6 % à changes constants (vs. -13,8 % au S1 2023) ; ces ventes sont en léger repli de -1,7 % au 2e semestre.

La marge sur achats consommés est stable à 70,6 % par rapport à la même période de l’exercice 2022, avec des disparités importantes enregistrées au cours de l’exercice 2023 ; des gains de marge liés aux impacts de change pour 7 M€ vs. une perte de 16 M€ en 2022, la hausse des prix de vente, la baisse des volumes et l’impact positif de la réduction des stocks entraînant une baisse de la production stockée de -10 M€.

Les résultats de l’exercice 2023 sont impactés par une activité de production inférieure à l’activité dite normative du laboratoire avec un mix produit par site de production très différent de celui de l’exercice 2022.

Les autres achats et charges externes sont en légère baisse (-1,5 %) et diminuent de -1,6 M€ du fait principalement d’une baisse de l’activité malgré le contexte inflationniste.

Les frais de personnel progressent de +3,2 %, soit +4,9 M€ par rapport à l’exercice 2022, et représentent 29,7 % du chiffre d’affaires 2023. Cette progression est essentiellement due aux augmentations salariales que le Groupe a mis en oeuvre en 2023.

Les dotations aux amortissements liées à l’application de la norme IFRS 16 engendrent une charge d’amortissement de +5,9 M€ vs +5,7 M€ à fin décembre 2022.

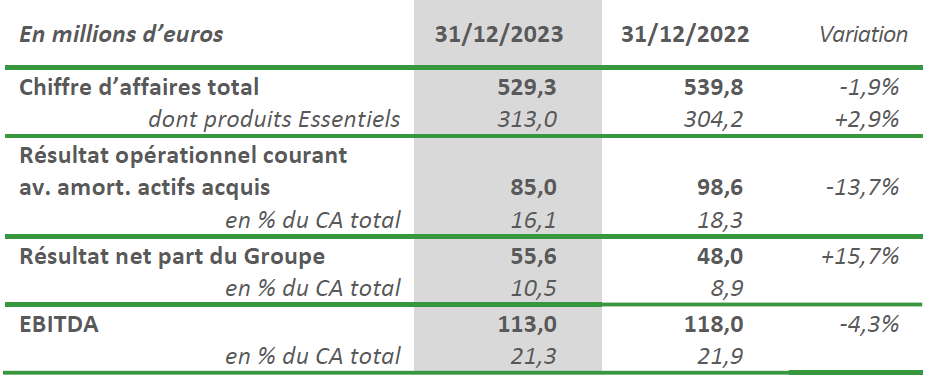

Le Résultat opérationnel courant avant amortissement des actifs incorporels issus d’acquisitions s’élève à 85,0 M€, pour l’exercice clos au 31 décembre 2023, soit 16,1 % du chiffre d’affaires 2023. (2022 : 98,6M€, 18,3% du CA). Les amortissements des actifs issus d’acquisition s’élèvent à +13,4 M€, vs. +14,1 M€ à fin décembre 2022. Ils sont principalement constitués des amortissements des actifs liés aux produits Drontal® et Profender®.

Le Résultat opérationnel courant du Groupe s’établit à 71,6 M€ (13,5 % du CA) contre 84,6 M€ pour l’exercice 2022.

Le résultat opérationnel du Groupe s’élève à 74,3M€ (14,0%) pour 2023, à comparer avec 74M€ en 2022.

Les dépenses de R & D enregistrées en charge sur l’exercice 2023 s’élèvent à 40,1 M€, soit 7,6 % du chiffre d’affaires vs. 6,0% pour l’exercice 2022. Cette hausse reflète une volonté d’accroître durablement les investissements pour soutenir l’innovation.

Le taux d’impôt apparent s’établit à 27,7 % (vs 34,0 % à fin décembre 2022). Retraité des éléments non récurrents, le taux d’impôt apparent ressort à 28,7 %.

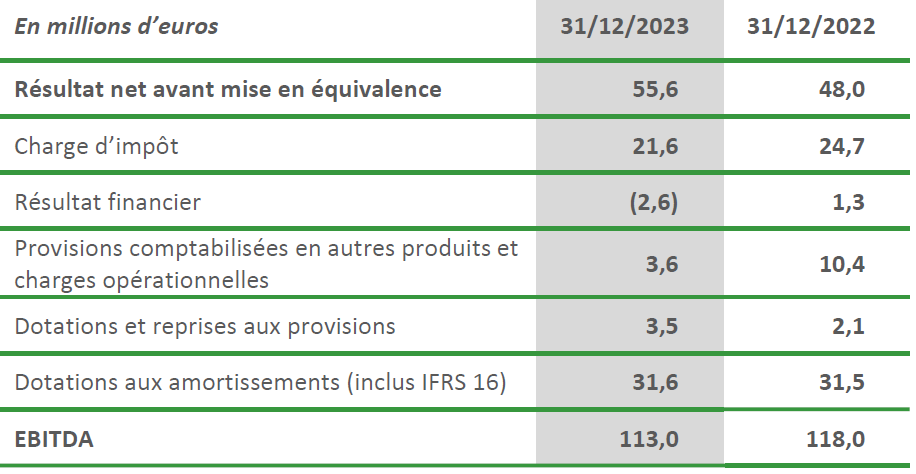

L’EBITDA s’établit à 113,0 M€ au 31 décembre 2023, soit 21,3 % du chiffre d’affaires. Il prend en compte le résultat de la renégociation en 2023 du prix d’acquisition final de Clarion au Brésil avec un gain de +6,1 M€ (1.2pt)

Le Résultat net du laboratoire Vetoquinol s’élève à 55,6 M€, soit 10,5 % du chiffre d’affaires 2023, après la prise en compte d’éléments non récurrents pour +2,6 M€ et d’un résultat financier de +2,6 M€.

À fin décembre 2023, le Groupe Vetoquinol affiche une position globale nette de trésorerie positive de 130,0 M€ (inclus IFRS 16) en hausse de +53,6 M€ vs fin 2022.

Vetoquinol dispose d’une solide structure financière pour poursuivre sa stratégie de croissance qui repose sur deux piliers : le développement des produits Essentiels (lancements de nouveaux produits, montées en puissance et extensions géographiques) et la poursuite du renforcement du laboratoire aux États-Unis. Il a également les moyens de financer ses ambitions de croissance externe.

Le Conseil d’administration proposera à l’Assemblée générale des actionnaires du 28 mai 2024 le versement d’un dividende de 0,85 € par action.

Le support de présentation des Résultats annuels 2023 est disponible sur le site Internet du laboratoire : https://vetoquinol.com/fr/investisseurs

Prochaine publication : CA 1er trimestre 2024, le 29 avril 2024 après clôture de la Bourse

À PROPOS DE VETOQUINOL

Vetoquinol est un acteur international de référence de la santé animale, présent en Europe, aux Amériques et en Asie/Pacifique.

Indépendant et « pure player », Vetoquinol innove, développe et commercialise des médicaments vétérinaires et des produits non médicamenteux destinés aux animaux d’élevage (bovins, porc) et aux animaux de compagnie (chiens, chats).

Depuis sa création en 1933, Vetoquinol conjugue innovation et diversification géographique. Le renforcement du portefeuille-produits et les acquisitions réalisées sur des territoires à fort potentiel assurent une croissance hybride au Groupe. Au 31 décembre 2023, Vetoquinol employait 2 483 personnes.

Vetoquinol est coté sur Euronext Paris depuis 2006 (code mnémonique : VETO).

Vetoquinol est éligible aux PEA et PEA-PME.

ANNEXE

CHIFFRE D’AFFAIRES

COMPTE DE RÉSULTAT SIMPLIFIÉ

RECONCILIATION DE L’EBITDA

INDICATEURS ALTERNATIFS DE PERFORMANCE

La direction du Groupe Vetoquinol estime que ces indicateurs non définis par les normes IFRS fournissent des informations supplémentaires qui sont pertinentes pour les actionnaires dans leur analyse des tendances sous-jacentes, de la performance et de la position financière du Groupe. Ces indicateurs sont utilisés pour l’analyse des performances par le Management.

Produits Essentiels : Les produits dits Essentiels sont des médicaments vétérinaires et des produits non médicamenteux commercialisés par le Groupe Vetoquinol. Ce sont des produits leaders ou avec le potentiel pour le devenir et qui répondent à des besoins quotidiens des vétérinaires dans le segment des animaux de rente ou dans le segment des animaux de compagnie. Ces produits ont vocation à être commercialisés mondialement, d’où un effet de levier sur leur performance économique.

Taux de change constant : Le terme à « taux de change constant » correspond au fait d’appliquer les taux de change de la période précédente sur l’exercice actuel, toutes choses restant égales par ailleurs.

Croissance organique : La croissance organique désigne la croissance du chiffre d’affaires de Vetoquinol liée à une augmentation de ses ventes en volume et/ou en prix de l’exercice N comparée à l’exercice N-1, à taux et périmètre constant.

Résultat opérationnel courant avant amortissement des actifs issus d’acquisitions : Cet indicateur permet d’isoler les impacts non cash des amortissements comptabilisés sur les actifs incorporels en lien avec des opérations de croissance externe.

Trésorerie nette : La trésorerie nette correspond à la trésorerie et équivalents de trésorerie diminuée des concours bancaires courants et des dettes bancaires, ce, en conformité avec la norme IFRS 16.

Dernières actualités

Chiffre d’affaires annuel 2023

Janvier 2024

Chiffre d’affaires 3e trimestre 2023

Octobre 2023

90 ans - Le développement durable, partie intégrante du laboratoire Vetoquinol

Septembre 2023